CCRI-水泥行业月度运行分析报告(201512)

1.宏观

年尾将至,全国宏观指标仍旧凸显经济疲软态势,1-11月全国固定资产投资同比增长10.2%,增速与1-10月持平;占全国固定投资三分之一以上的基础设施建设和房地产投资投资增速反向而行,基建投资增速出现反转回升,房地产则继续保持投资增速回落。供给端工业增加值累计同比增速与1-10月持平,原材料供给端水泥产量同比跌幅扩大,彰显了经济下行走势导致的需求整体不足。

2015年只剩一个月,12月份,全国大部分地区受雾霾天气频繁侵扰,预警系统发挥功能,多地执行停工停产来应对大气污染,预计12月当月投资和产出将继续环比回落,全年投资增速或可勉强维持在两位数,水泥产量同比减少5%以上几成定局。

1.1 “三驾马车”--投资、消费、净出口

1-11月,“三驾马车”中投资增速与1-10月持平,整体来看,投资对于经济增长的贡献率正在逐渐下降;1-11月消费增速较1-10月略有小幅上涨,尽管与前几年相比增速出现下滑,但下滑幅度较投资增速的下滑幅度明显偏小;对外贸易顺差继续同比大幅增加,但增幅继续环比收窄。

图1:“三驾马车”同比增速走势图(%)

数据来源:国家统计局、中国水泥网研究院

11月对外贸易进、出口金额分别继续保持同比下降的局势,进口金额同比下降9%,降幅较10月大幅收窄,出口金额同比下降7.1%,降幅环比略有扩大。进出口整体金额同比下降7.9%,国际贸易继续承压。

国内消费上网上商品和服务零售额占比继续提高,但网上商品和服务零售额同比增速也出现逐步下滑的走势。

1.2 PMI

11月份国家统计局官方PMI较10月再次回落,几乎所有的分项指标均出现环比回落的走势,生产指标环比回落0.3个百分点,新订单指标更是滑落至荣枯线以下,进口指标、从业人员情况均未现好转。分企业规模看,大型企业PMI为51.2,环比上升0.2个百分点;中、小企业PMI分别为48.3、44.8,环比下降0.4、1.8个百分点,从分项指标来看,中小企业生产、采购、订单、进出口等情况继续走弱。

财新中国继续给出不同的PMI走势,11月PMI继续回升,产出指标在连续6个月低于50荣枯线之后环比上升1.9,再次回升至50荣枯线水平;新订单指标小幅下降,但就业指标小幅改善;同时新出口订单指标较10月分数据再次增加,继续保持在50以上。

图2:PMI走势图(%)

数据来源:国家统计局、WIND、中国水泥网研究院

1.3 CPI、PPI

11月份,CPI同比上涨1.5%,涨幅较10月扩大0.2个百分点;11月当月CPI环比持平。11月份,食品价格同比上涨2.3%,影响居民消费价格总水平上涨约0.78个百分点;非食品价格同比上涨1.1%,不包含食品和能源的核心CPI同比上涨1.5%。

11月份PPI同比继续回落,回落幅度与10月份持平,其中生产资料与生活资料11月价格变化情况与10月相同。分行业来看,采掘工业价格下降19.9%,原材料工业价格下降10.7%,生活资料中耐用消费品价格下降1.0%,一般日用品价格下降0.9%。

图3:CPI、PPI当月同比增速走势图(%)

数据来源:国家统计局、中国水泥网研究院

1.4 M0、M1、M2

11月末,广义货币(M2)余额137.40万亿元,同比增长13.7%;狭义货币(M1)余额38.76万亿元,同比增长15.7%;流通中货币(M0)余额6.03万亿元,同比增长3.2%。当月净投放现金428亿元。11月末,本外币贷款余额98.73万亿元,同比增长13.9%。当月人民币贷款增加7089亿元,同比少增2347亿元,其中,短期贷款增加567亿元,中长期贷款增加3278亿元,票据融资增加1426亿元。

图4:M1、M2、及当月新增人民币贷款当月同比增速走势图(%)

数据来源:中国人民银行、中国水泥网研究院

初步统计,2015年11月份社会融资规模增量为1.02万亿元,比上月多4878亿元,比去年同期少1089亿元。其中,当月对实体经济发放的人民币贷款增加8873亿元,同比多增330亿元;对实体经济发放的外币贷款折合人民币减少1142亿元,同比多减861亿元。

[Page]

2.需求面

2.1 固定资产投资

2015年1-11月份,全国固定资产投资(不含农户)完成497182.15亿元,同比名义增长10.2%,增速与1-10月份相同,从环比投资增速来看,11月当月固定资产投资增速为0.73%,较10月份只有0.01个百分点的提升。分产业看第一产业投资14025亿元,同比增长28.7%,增速比1-0月份提高0.6个百分点;第二产业投资203436亿元,增长8.1%,增速较1-10月份提高0.1个百分点,其中工业投资保持同比8.1%的增速;第三产业投资279721亿元,增长11%,增速与1-10月持平。

图5:全国固定资产投资及同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥网研究院

1-11月,新开工项目计划总投资374137亿元,同比增长4.7%;施工项目计划总投资979788亿元,同比增长5.6%。固定资产投资到位资金520145亿元,同比增长7.9%,增速较1-10月提高0.6个百分点。

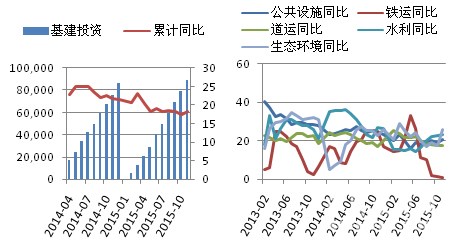

2.2 基础设施建设

1-11月份,全国基础设投资(不含电力)89062亿元,同比增长18.2%,结束连续两个月的增速下滑,增速比1-10月份提高0.8个百分点。其中,水利管理业投资增长23.3%,增速继续提高0.3个百分点;公共设施管理业投资增长20.5%,增速回升1.1个百分点;道路运输业投资增长17.5%,增速再次回落0.2个百分点;铁路运输业投资增长0.8%,增速回落0.6个百分点。

图6:基础设施固定资产投资同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥网研究院

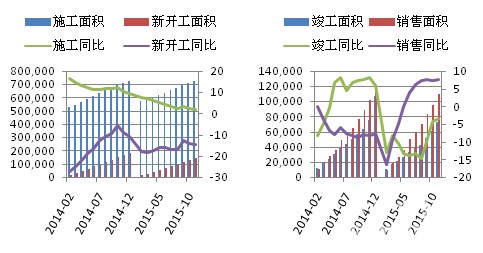

2.3 房地产业

1-11月份,全国房地产开发投资完成87702.38亿元,同比增长1.3%,增速比1-10月份回落0.7个百分点;支撑全国房地产开发投资的住宅投资同比只有0.7%的增长。1-11月份,房地产开发企业购置的土地面积同比减少33.1%,累计土地成交价款同比减少26%,待开发土地面积同样保持同比减少的状态。

图7:房地产开发投资及同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥网研究院

1-11月,房屋施工面积同比增长1.8%,增速较1-10月下滑0.5个百分点;新开工面积同比下降14.7%,降幅较1-10月扩大0.8个百分点;房屋竣工面积同比下降3.5%,降幅较1-10月收窄0.7个百分点。1-11月商品房销售面积同比增长7.4%,增速较1-10月提高0.2个百分点;11月末,商品房待售面积69637万平方米,比10月末增加1004万平方米,其中住宅待售面积增加439万平方米。

图8:房地产施工、销售面积及同比增速情况(万平方米,%)

数据来源:国家统计局、中国水泥网研究院

1-11月房地产开发企业到位资金112563亿元,同比增长2.2%,增速较1-10月提高0.9个百分点。其中国内贷款仍维持同比下降,个人按揭贷款同比增长21.3%。

[Page]

3.水泥量价

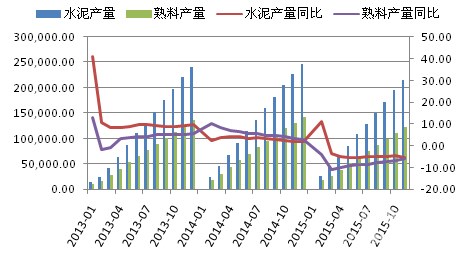

3.1 产量

1-11月,全国水泥累计产量为21.47亿吨,同比减少5.1%,降幅较1-10月有所扩大;11月当月水泥产量为2.05亿吨,同比减少6.6%。12月,北方地区受天气影响开始冬季停产、或执行错峰生产或应对大气污染执行限产措施等情况频发,预计水泥产量将继续下滑,全年水泥产量预期将保持5%左右的下降。

图9:水泥、熟料累计产量及同比增速走势图(万吨,%)

数据来源:国家统计局、中国水泥网研究院

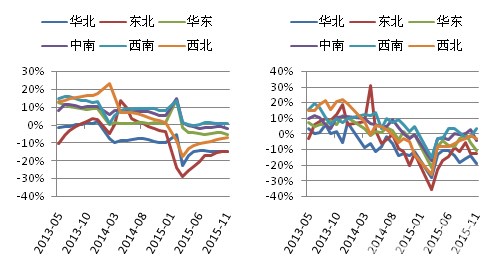

分地区来看,11月份,西南地区产量同比上涨,云南、贵州两省水泥产量同增长明显,其中贵州同比增长14.55%,1-11月西南地区累计产量同比增长1.03%,增速较1-10月份有小幅提升。其他地区1-11月累计产量仍维持同比下降的趋势,且11月当月产量均为同比下跌且跌幅扩大。分省市来看,全国31个省市区中11月份有8个省市区出现产量同比上涨,其余23个均为同比下跌,黑龙江省11月产量出现近30%的同比涨幅,天津、辽宁、上海则出现同比超过30%的同比跌幅。

图10:地区水泥累计(左图)及当月(右图)产量同比增速走势图

数据来源:国家统计局、中国水泥网研究院

3.2 价格

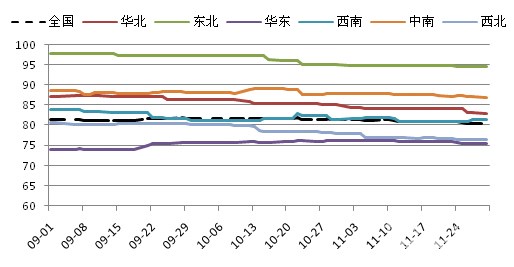

11月全国水泥价格继续下行走势,月末全国水泥价格指数为80.47,环比下降0.98个点,环比降幅较10月扩大。11月,六大区域无一例外出现价格下跌,西南地区指数环比下跌幅度最小,华北地区下跌幅度最大。北方市场到年底收尾阶段,需求渐入停滞期,泛华北多数地区已经开始停窑,东北大多数企业也开始停产。华东、西南、中南地区重回跌势,尽管没有错峰停产计划,但多数企业已经库存承压。

图11:近三个月全国及区域水泥价格指数走势图

数据来源:中国水泥网、中国水泥网研究院

华北地区11月末价格指数为82.89,环比下降2.27个点。11月份,受雨雪天气及气温骤降的影响华北大部分地区需求明显萎缩,企业库存维持在80%以上的高位,京津晋蒙区域水泥价格维持稳定,河北大部分地区价格出现松动,石家庄、保定、唐山等冀南、冀中、冀北地区价格均现下滑。月初内蒙古、山西部分地区水泥企业已经开始停窑检修,工信部的错峰生产通知加速了华北区域内整体停窑进度,河北石家庄及周边地区小企业在上半月已经停工,下半月停工面扩大,而唐山则计划12月份开始统一停窑。

东北地区11月末价格指数为94.63,环比下降0.49个点。11月份,东北地区施工逐渐进入冬歇期,下半月开始气温普遍降至0度以下,除少量冬施项目以外,项目普遍进度停工阶段,区域内水泥需求在月底基本陷于停滞。从月初开始,辽宁地区大部分水泥企业因需求端快速下降已经出现陆续停窑的现象,上半月已经有超过一半数量的生产线停工,工信部的错峰停产通知加速了企业进程,至月底,除个别生产线还在运转以外辽宁地区已经进入大面积停窑阶段。吉林、黑龙江地区小型企业月初也已经出现停窑情况,而部分主导企业停窑时间则略微滞后,少数企业计划在月底开始停窑。

华东地区11月末价格指数为75.5,环比下降0.73个点。11月份华东各省水泥价格涨跌出现一定的分化,其中江苏、江西、山东、上海价格出现回落,而浙江、福建、安徽价格上涨,但涨幅十分微弱。华东多数地区经过9、10月份的上涨,价格向上动能衰减,加之月内各省阴雨不断,企业库存上行,价格再涨难度大,部分前期上涨幅度较大的地区纷纷出现一定的回落。福建价格上涨属于企业试探性上涨,涨后市场反应平淡,浙江沿江熟料价格下滑,水泥价格有所松动,嘉兴受前期杭州上涨影响于上旬小幅跟涨,多地价格以稳为主,安徽滁州、宣城个别品牌价格小幅上涨,但总体上涨困难,沿江熟料增加优惠,企业以维稳价格为主。

中南地区11月末价格指数为86.95,环比下降0.98个点。海南受两广及北方外来水泥流入影响,海口企业报价走低20元/吨;广东粤北及珠三角再次推涨价格,然而响应者甚少,惠州、深圳、湛江价格均有下滑,仅阳春、茂名一带受需求拉动价格有所上涨,广西经过十月份的上涨后,月内受雨水影响,企业销量下滑,价格以稳为主。两湖同样受雨水影响,需求出现下滑,湖北鄂东市场压力增加,价格零星走低,湖南涨跌互现,永州价格走高10~15元/吨,而怀化、常德、郴州部分品牌价格回落5~20元/吨不等。河南10月下旬虽然企业连续两次调涨,然而执行困难,加之阴雨影响,调涨后豫北一带水泥价格于13日陆续回落,23日新乡、郑州价格再次回落10~15元/吨,涨幅基本回吐。

西南地区11月末价格指数为71.31,环比下降0.04个点。贵州黔东南、遵义需求上升,价格出现上调,其中黔东南主要厂家普遍上调袋装价格10元/吨,散装暂稳,而遵义一带低标上涨15元/吨,高标上涨10元/吨,区域库存在适度水平,下旬价格涨后走稳,受阴雨影响,其余地区未有跟涨;云南市场月初昆明、保山、德宏等多地价格出现上调,然而由于需求不足,调整完后又出现回调,涨价基本失败,丽江、思茅、玉溪等地部分品牌月内价格下滑10元/吨左右;四川继10月袋装上涨后,11月绵阳、乐山、达州一带散装报价上调10元/吨,成都及周边月初虽有推涨但下游抵制较大,实际涨幅较小,20日川渝企业联动调涨袋装价格20元/吨,除少数地区外四川各地基本执行到位;重庆10月份涨价执行较好,进入11月价格以平稳为主,20日的川渝联合调涨主要厂家基本持观望态度;西藏处于传统淡季,受低温影响,工程基本停工,价格保持平稳。

西北地区11月末价格指数为76.44,环比下降1.6个点。陕西未能迎来销量小高峰,市场疲软,渭南、西安、铜川等多地价格回落10~20元/吨不等,陕北需求提前结束,陕南仍有部分施工,关中企业受雨水影响销量下滑,返利优惠增多;新疆11月1日启动错峰生产,15日企业进入全面停窑状态,除少数工程需求外,市场基本处于全面淡季,价格方面,乌鲁木齐、喀什、昌吉等地部分品牌松动下滑10~20元/吨;宁夏、青海、甘肃工程及民用需求基本结束,企业销量环比大幅下滑,自12月开始三省将进行为期四个月的错峰生产,由于市场清淡,降价意义不大,月内企业价格基本平稳。

[Page]

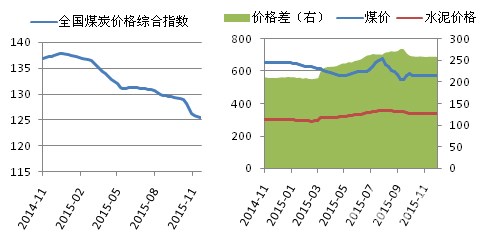

4.成本

11月煤炭价格继续下行,秦皇岛港大同优混(Q5800K)平仓价跌破400元/吨大关,月末下探至385元/吨,出现环比20元的大幅下降,在一定程度上造成水泥价格继续下行。10月末,水泥-煤炭价格差为192.32元,煤价与水泥价格同步下降导致价格差变化不大。

图12:全国煤炭价格综合指数(左)及水泥煤炭价格差(右,元/吨)

数据来源:中国煤炭工业协会、中国水泥网行情数据中心、中国水泥网研究院

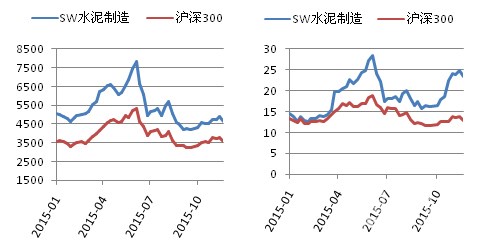

5.资本市场

11月份,资本市场并未延续月初高开高走的良好局面,月末再次出现大幅跳水行情,然而12月初再次跳开高走,但月中又现回落。11月份的资本市场震荡明显,SW水泥制造业指数周线多次呈现200点左右的震荡。

11月底,SW水泥制造指数市盈率为23.32,较10月份略有上涨,沪深300市盈率13.05, SW水泥制造指数相对于沪深300指数的估值溢价为178.7%。

图13:SW水泥制造指数与沪深300指数涨跌(左)及市盈率(右)变化情况

数据来源:WIND、中国水泥网研究院

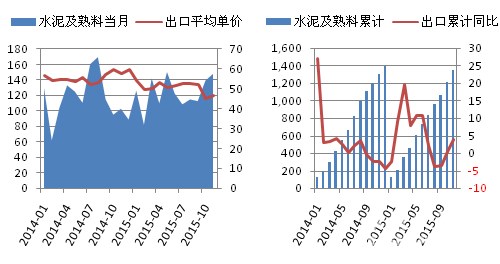

6.进出口

1-11月,全国水泥及熟料累计出口1353.42万吨,同比增长3.9%;11月当月水泥及熟料出口147.7万吨,出口平均单价为46.58美元/吨。

图14:水泥及水泥熟料累计出口量及当月平均出口单价(万吨,美元/吨,%)

数据来源:WIND、中国水泥网研究院

前10个月全国累计进口水泥8.74万吨,其中主要为硅酸盐水泥,白水泥、氯酸盐水泥分别为6144吨、10391吨。

7.预拌混凝土

7.1 产量

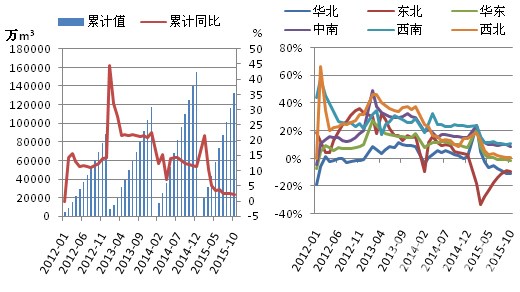

1-10月份,全国商品混凝土累计产量为13.2亿立方米,同比增长2.14%,增速较1-9月下降0.4个百分点,降至年内最低;10月当月产量同比下降0.94%。分区域看,华北、东北、华东地区累计产量同比降幅较1-9月扩大,1-10月累计产量同比跌幅分别为11.26%、9.76%;西南地区累计产量增速较上月扩大,为11.09%;中南地区累计产量增速放缓,为8.67%;西北地区累计产量增速较上月略有扩大,为0.96%,产量与去年基本持平。

图15:全国及各地区商混产量及增速情况(万立方米,%)

数据来源:国家统计局、中国水泥网研究院

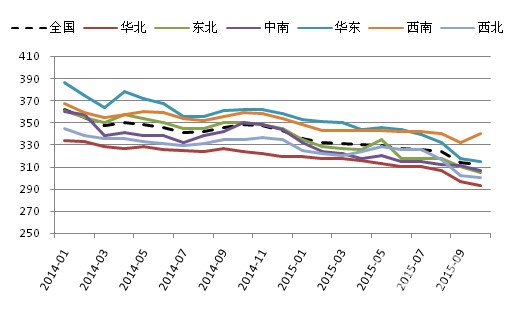

7.2 价格

1-10月,全国商品混凝土均价稳步下滑,10月份,受原材料端价格价格小幅上扬的影响,西南地区商砼价格也出现小幅上涨,其他地区价格则依旧保持下降走势。华东地区尽管原材料水泥价格9、10月连续两个月价格上行,但由于混凝土企业多,竞争激烈,且需求端为展现良好改善,水泥价格的上涨未能延伸到商砼,10月华东地区C30混凝土价格环比下降3元/立方米。10月份除西南地区有8元/立方米的上涨以外,其余地区商砼价格小幅下降,整体下降幅度小于9月份。

图16:全国及各地区混凝土价格走势(C30,元/立方米)

数据来源:中国水泥网研究院

编辑:jirong

监督:0571-85871667

投稿:news@ccement.com