[三季报]前三季水泥上市公司利润下滑几无幸免,第三季近半数企业净亏损

2015年,中国水泥企业经历了近十年来最艰难的时期,需求量出现下滑,前三季度全国水泥总产量为17.2亿吨,同比下降4.7%;全行业利润总额为184亿元,同比大幅下降65.46%。前三季度持续正常经营的水泥上市公司净利润几乎无一例外出现同比下降,25家上市公司中只有西水股份、葛洲坝净利润出现同比增长。西水股份由于水泥生产不正常,企业的营业收入绝大部分为保费收入,因此与其他水泥企业不具可比性;葛洲坝由于水泥业务占公司整体业务收入规模不到10%,上半年水泥业务收入同比下降,因此公司净利润很可能是其他板块所贡献,水泥板块的盈亏不能确定。

表1:2015年前三季度盈利及同比情况(单位:万元)

数据来源:上市公司三季报、WIND、中国水泥网研究院

从单季盈利情况来看,全行业一季度利润总额同比下降67.5%,第二季度利润总额同比下降58.67%,第三季度利润总额同比下滑72.73%。25家上市公司中有10家企业第三季度出现净亏损,其中不乏中国建材、华润水泥、亚洲水泥等大型水泥企业。

表2:2015年前三季度单季净利润(单位:万元)

数据来源:上市公司三季报、WIND、中国水泥网研究院

上市公司盈利表现具有较明显的地域差异,北方企业盈利大部分出现同比大幅下降,或者净亏损,例如青松建化、天山股份、冀东水泥,所在区域集中在新疆及华北、东北区域,这两个区域今年前三季度水泥产量大幅下降,新疆产量同比下降17.43%,华北、东北地区产量分别下降15%、16%。

海螺水泥:水泥行业最大赢家

前三季度,海螺水泥净利润尽管也出现同比下降,但下降幅度小于大多数水泥企业。公司三季报中指出,业绩下滑的主要原因为水泥销售价格下降,上半年公司销售均价同比下降42元/吨,第三季度,华东地区水泥价格在7、8月份仍然保持下滑走势,9月下旬开始上涨,因此前三季度净利润受价格下滑所累跌幅较上半年扩大。

2015年前三季度,海螺水泥在资产交易方面收购了江西圣塔集团的水泥业务资产,与广州市虔州投资有限公司共同出资设立了赣州海螺水泥有限责任公司,海螺水泥占股55%。对于其他上市公司的持股上海螺水泥减持冀东水泥和青松建化,增持西部水泥加强在陕西地区的掌控力;收购巢东股份的水泥业务资产及负债。前三季度,海螺水泥在建工程项目投产完工后转为固定资产使得在建工程余额较年初减少60.2%,随着新建产能的减少,海螺水泥不断在兼并重组及交叉持股上加大力度。

从前三季度公司财务指标表现来看,尽管前三季度销售毛利率低于一季度和上半年水平,但成本控制能力随着时间的摊薄逐季降低,总资产报酬率逐季增长。

表3:海螺水泥前三季度财务指标

数据来源:上市公司财报、WIND、中国水泥网研究院

[Page]

中国建材、华润水泥:第三季录得净亏损,第四季业绩堪忧

中国建材、华润水泥前三季度净利润分别同比下降79%和61%,第三季度净利润出现亏损。从今年各地企业停窑情况来看,上半年因春节停窑及各地企业主动或被动延长春节停窑周期的原因,停窑周期较往年上半年有所延长;下半年开始,南方各地因降雨或企业检修以及外部需求疲软的多重因素,企业产能发挥率较往年明显下降,北方则因市场需求下降明显企业库满自动停窑,整体来看,第三季度各地停窑时间较往年略有延长。中国建材、华润水泥第三季度出现净亏损,估计原因为当季产销量下降同时水泥价格未改下行走势。

第四季度往往是华东、中南地区水泥销售旺季,但从9月、10月各地停窑情况来看,华东地区长三角地区停窑情况略好于7、8月份,从8月份开始华东部分地区水泥企业联合推涨水泥价格,然而实际落实情况远低于预期,且自10月份开始,价格上涨动力遇阻;中南地区水泥价格低位运行,广东广西企业推涨价格后重新回落,调涨失败。可以说南方地区水泥市场旺季不旺,11、12月份工程施工抢工期现象预计不会像过去一样明显,对于水泥需求的拉动将大打折扣,第四季度预计南方地区水泥价格上涨动力仍然不足,水泥业务主要分布在南方地区的中国建材、华润水泥预计第四季度业绩堪忧。

对比华润水泥与中国建材前三季度财务指标,中国建材期间费用率大幅高于华润水泥,主要原因为财务费用占比过高。上半年,中国建材期间费用率高达27.37%,第三季度管理费用和财务费用略有回落。中国建材营运指标逊于华润水泥,这与中国建材多板块经营有关,在上市水泥企业中,单一水泥企业营运能力指标基本上都优于多板块经营的企业。

表4:华润水泥、中国建材前三季度财务指标比较

数据来源:上市公司财报、WIND、中国水泥网研究院

亚洲水泥、冀东水泥、福建水泥、天山股份、青松建化、四川双马:全年或以净亏损收尾

四川双马、青松建化、天山股份、福建水泥前三季度业绩每个季度都为净亏损,天山股份和福建水泥第三季度净亏损幅度超过第二季度;亚洲水泥与冀东水泥第三季度净亏损程度大于第二季度盈利程度。从企业业务分部区域水泥市场特征来看,亚洲水泥、四川双马、福建水泥第四季度仍有业绩冲刺的机会,青松建化、天山股份和冀东水泥则冲刺无望;然而由于前三季度整体亏损额较大,预计上述六家企业全年业绩将以亏损收尾。

青松建化、天山股份由于主要业务在新疆区域,区域内水泥需求快速下滑,水泥价格也未停止下滑的步伐。10月下半月区域内水泥价格再次跳水下调,区内颁布11月1日开始错峰停产的通知,第四季度,区域内水泥企业将继续净亏损经营。因此,青松建化、天山股份今年全年业绩净亏损已成定局。

福建水泥前三季度单季业绩均为亏损,主要原因一方面是水泥业务收入下降,另一方面是水泥商贸业务成本较高。从往年经营情况来看,第四季度公司往往能实现正盈利,但单季盈利难以抵消前三季度的净亏损,全年实现净盈利比较困难。

冀东水泥所在区域华北及东北地区是今年水泥需求下滑及价格下降幅度最大的地区,公司一季度和三季度均为亏损,二季度盈利,但盈利幅度小于三季度亏损幅度。从10月份华北、东北水泥市场行情来看,需求仍在持续下滑,价格也继续小幅下调,预计第四季度公司亏损几率大于盈利几率,全年净亏损几率较大。

表5:福建水泥、四川双马、天山股份、冀东水泥、青松建化三季报财务指标比较

数据来源:上市公司财报、WIND、中国水泥网研究院

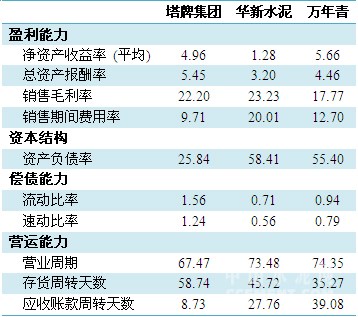

塔牌集团、华新水泥、万年青:区域地位稳固,盈利水平相对稳定

塔牌集团、华新水泥、万年青三个水泥企业在所在业务区域内具有较为稳定的地位,且能够在经营期内获得较为持续的稳定收益,三者的盈利能力与营运能力也相对较为稳定。塔牌集团在成本控制能力上可以与海螺水泥一较高下,前三季期间费用率低于海螺水泥,但资产盈利能力明显逊于海螺水泥。

表6:塔牌集团、华新水泥、万年青三季报财务指标比较

数据来源:上市公司财报、WIND、中国水泥网研究院

10月份,塔牌集团的万吨线项目启动,第一条万吨线计划于2016年年底建成投产,第二条计划于2017年建成投产,届时水泥生产能力将增加800万吨。对于广东省来说粤东地区新增产能压力将加大,但塔牌集团的掌控能力将进一步提升。在需求减弱的趋势下,万吨线的投产对于塔牌集团来说到底是福还是祸仍未可知。

华新水泥前三季度盈利能力下滑至历史低位,水泥、混凝土业务增长基本停止,但在湖北区域内龙头地位仍很稳固,水泥产量增速优于湖北省前三季度的负增长。公司海外扩张和环保转型加速,然而海外项目及环保板块的盈利实现较为缓慢,尤其是环保业务在全国水泥行业环保业务发展并不十分成熟的环境下,取得较好的盈利仍有一定难度。

近几年万年青在产业链延伸上不断加力,今年以来继续并购混凝土产能。上半年,公司混凝土业务毛利率好于水泥业务,有力支撑了公司的整体盈利水平。在水泥需求下滑的趋势下,6月份,公司出资9800万元与宁波鼎峰明道投资管理合伙企业合作成立了产业并购基金,公司公告称这是公司主动顺应产业结构调整和转型升级,创新投资方式,寻求市场化投资项目的行为,合伙企业的目的是通过股权投资、债权投资及其他多种投资工具,实现资本增值,为投资人创造良好回报。投资板块或会给万年青带来新的盈利亮点。

编辑:jirong

监督:0571-85871667

投稿:news@ccement.com