[原创]2015年水泥行业运行分析与展望

受国家宏观经济大环境的影响,固定资产和房地产投资增速持续下滑给水泥行业带来前所未有的压力。但行业结构调整、创新、升级等工作仍在艰难推进,行业产能过剩、环保加压、企业利润萎缩等问题日益突显,行业已经进入了“阵痛期”。

一、行业运行:市场急转直下,企业搏杀求生存

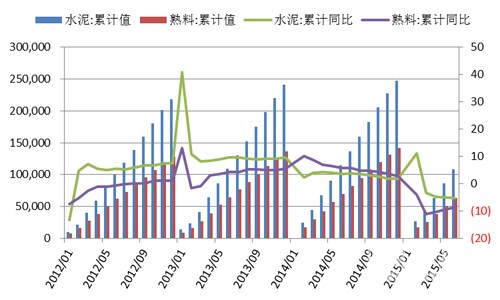

1.1 水泥产量增速为自1991年以来的首次负值

自2014年以来,房地产新开工和投资不足严重削弱了下游水泥需求,2015年颓势依旧。虽自2014年下半年起国家频频发力扩大基建投资,但因项目落地滞后效应及受资金制约等原因,对下游水泥需求提振作用有限。两大主力市场需求的劣势表现,致使上半年全国累计生产水泥仅10.77亿吨,同比下降5.3%,为自1991年以来的负增长,熟料产量6.31亿吨,同比下降8.77%。从月度来看,累计水泥产量同比增速已连续四月为负值,且降幅扩大,单月水泥产量亦连续10个月同比负增长。其背后是下游需求锐减,企业库存高压,频频被迫停窑减产。

图1:上半年水泥产量增速为自1991年以来首次负增长(亿吨、%)

数据来源:国家统计局,中国水泥研究院

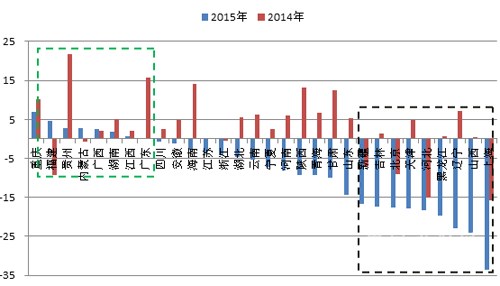

分区域看,北方产量增速下滑最为严重,东北、华北和西北全面大幅下滑,分别同比下-29%、-16%、-11%;南方地区产量亦同比小幅负增长,华东、中南同比下降2~4个百分点,西南降幅最小,仅下降0.30%。从具体省市的产量增长来看,西藏、重庆、福建、贵州、内蒙古、广西、湖南、江西及广东为9个保持增长的地区,西藏一枝独秀,大幅反弹增长44.18%,增速遥遥领先,福建和内蒙古亦由负转向正增长,其余6省除广西增速高于去年同期以外均明显滑落,尤其是贵州及广东。北部地区受地区需求匮乏被迫限产影响,产量负增长幅度较大,如山东、新疆、吉林、河北、辽宁、黑龙江、山西降幅均在14%以上。

图2:2014和2015年上半年全国各省水泥产量增速对比(%)

注:为作图效果,西藏不含在内

数据来源:国家统计局,中国水泥研究院

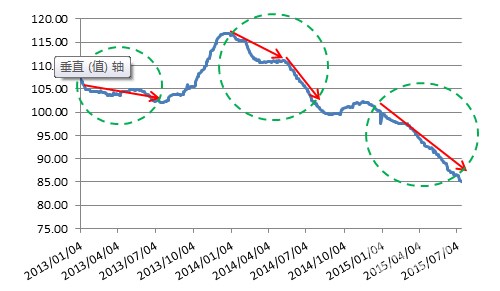

1.2 水泥价格战硝烟四起,华东、中南地区急跌

上半年全国水泥价格可谓策马扬鞭一路下挫,就连4、5月份的市场小阳春亦未能抵挡下行行情。长三角、珠三角、湘鄂、云贵川和陕甘等地水泥市场哀声四起、硝烟弥漫。全国P.O42.5散装水泥价格已累计下跌13.27%(2013、2014年分别为-4.68%、-9.52%),为近年来仅次于2012年的-14.58%。但两者的市场环境却已截然不容,相对于2012年因需求低速增长企业为扩大盈利而开展温柔的价格战,目前已升级为在需求萎缩下企业求生存而开展的价格白刃战。从价格绝对值来看,上半年全国P.O42.5散装水泥平均价格为286元/吨,低于去年同期52元/吨,上半年各月价格亦有45-60元/吨不等的价差。今年6月的价格较2014年三季度的最低点还要低35元/吨,仅为267元/吨。

图3:上半年全国水泥价格指数一路下挫

数据来源:中国水泥网

分区域来看,上半年华东及中南地区跌幅领先其余区域,分别下跌17.51%、15.53%。其主要原因,一是去年价格基数较高,二是地区需求受房地产影响萎缩尤为严重,多数企业执行“以价换量”,提升保运转率,无法达成统一有效的自律行为。华东地区的江浙沪皖赣等地的价格较年初的价格跌落55-80元/吨不等,跌幅在20%左右;中南的两广降价也不俗,环比年初跌落70-85元/吨,降幅分别在22%左右。西南区域受川贵价格的大幅跌落影响,降幅亦超过10%。北方地区跌幅相对较小,区域水泥价格平均下滑15-25元/吨,环比跌幅在5%~7%之间。绝大多数企业处于亏损经营中,但为保证现金流,宁愿以低价销售也不主动有序减产。

[Page]1.3 量价齐跌致行业效益大幅收窄,亏损面扩大

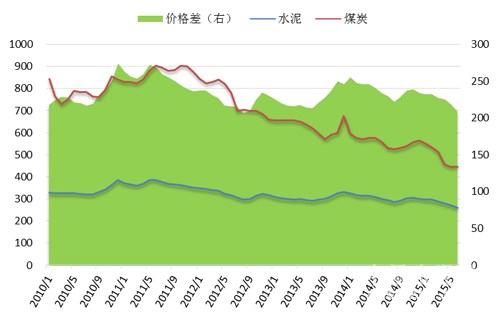

在成本方面,年初以来煤炭价格的大幅下挫在很大程度上减轻了水泥企业的压力,也为水泥价格的节节下行打开了空间。以秦皇岛港大同优混(5800K)平仓价为例,其价格由去年6月底的552元/吨下跌到了今年6月底的450元/吨,下跌幅度18.50%。折算到水泥企业的吨生产成本上,有10-15元/吨的下降空间。至6月底月全国水泥煤炭价格差逼近200元/吨,已低于2012年同期,且各月与去年同期的差额由年初20元/吨扩大至6月底的50元/吨,这大大收窄了水泥的盈利空间。

图4:水泥煤炭价格差收窄大幅压缩了行业盈利空间(元/吨)

数据来源:中国水泥网,中国水泥研究院

受量价齐跌的影响,尤其是价格方面,上半年行业毛利率已降至12.76%,销售利润率仅为3.20%,为自2007年以来最差水平。由此,行业仅实现132.65亿元的利润,同比去年同期大幅下滑61.45%。6月末全水泥企业应收账款净额817.63亿元,同比增加4.01%,企业现金回笼进一步减少。行业产成品资金占用率已提升至5.38%,较去年同期高出0.14个百分点,显示企业的资金利用率有所下降。

从亏损面来看,行业亏损额超过110亿元,为历史最高。亏损企业数达到1316家(含粉磨站),占全部企业数的39%,较去年同期提高了10个百分点。

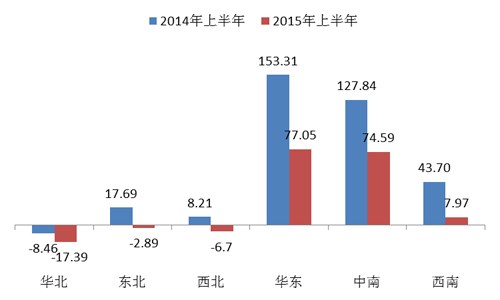

从区域来看,东北、华北、西北行业全面亏损,尤其东北去年微利的情势已不在;华东、中南同比去年分别缩水50%、42%,西南更是下降82%以上,连续三年的新增产能大幅扩张的市场冲击力已显现。

图5: 2014-2015上半年全国各区域行业利润对比(亿元)

数据来源:国家统计局,中国水泥研究院

二、行业供需:基建需求独木难支,新增产能锐减

2.1 地产需求颓势依旧,基建需求不及预期

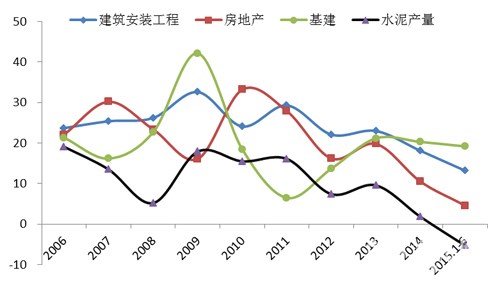

水泥为需求敏感性产品,受固定资产投资拉动。在国家经济结构调整、产业优化升级的宏观大环境下,固定资产投资增速自2014年以来就加速跌落,至2015年上半年增速已降至11.4%,同比下降近6个百分点,上一次12%左右的增速在2000年。建筑安装工程投资是对水泥需求最直接的拉动,其增速已跌至13.2%。

从需求细分项来看,房地产端的严重匮乏及基建端的低迷致使整个水泥行业需求大幅萎缩。在房地产方面,由于政府作出房屋政策调整和货币宽松不断政策之后,商品房销售面积已经显著反弹,上半年已同比增长3.9%。然而,房屋新开工依然处于疲态,开发商仍继续努力去库存,对新项目的建设动力不足,房地产保持谨慎投资态度,前6个月投资仅同比增长4.6%,低于金融危机2009年同期的8.3%,房屋新开工面积同比下降15.8%,住房新开工面积更甚,同比下降17.3%。房地产端水泥需求的大幅削减严重拖累了整个市场需求增长表现。在基建方面,上半年基建投资维持在20%左右的增速,投资表现良好,尤其在铁路、道路投资显著扩大。自2014下半年国家密集批复了大批基建项目,但因资金问题,项目有效开工不足,对水泥需求的提振作用并未集中显现,远低于市场预期。

图6:上半年地产需求颓势依旧,基建需求不及预期(%)

数据来源:国家统计局,中国水泥研究院

下半年,房地产市场的走向和基建投资的力度(尤其是基建项目资金的到位)是整个水泥需求能否改善的关键。除一线城市之外,大部分城市房地产库存依然高企,快速去库存的节奏未变。近期地产销售市场的复苏改善了开发商的现金流状况,但面对房地产较长时期的下行趋势,其投资和新开工动能甚微。前期的新开工项目不足将继续拖累水泥需求增长。由于固定资产投资低于15%的目标,中央和地方政府在下半年将加速基建投资,包括鼓励公共设施投资、宽带建设、棚户区改造、环境保护和水处理以及抗洪救灾等,积极发挥稳增长的主要作用。公私合作项目下半年也有助于提振投资。预计全年基建投资增速有望在20%-22%。综合来看,下半年水泥行业的需求颓势难以出现有力改善,仅部分地区短期的基建需求有较大回升可能。

[Page]2.2 新增产能投放压力明显减小

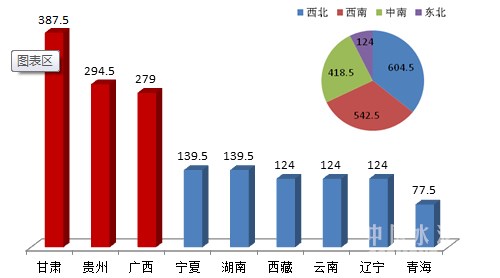

据统计,今年1~5月份全国水泥制造业完成限额以上固定资产投资311亿元,同比下降10.7%。从新增生产线投放情况来看,上半年全国共投产15条熟料生产线,新增熟料产能1690万吨,较前两年同期3300、3400万吨的产能大幅缩减一半。从各区域上看,上半年产能冲击最大的依然为西北、西南地区,分别新增熟料产能604.5万吨和542.5万吨,主要是甘肃和贵州两地投产较多,中南的广西、湖南亦新增三条4500t/d生产线,华北及华东无新增产能。从企业来看,海螺水泥在贵州、湖南投产三条5000t/d线,是上半年新增产能最多的企业;其次是红狮水泥,在甘肃和广西各添加一条5000t/d线。此外,山水水泥、南方水泥及华新水泥等大型企业(集团)也各有一条生产线投产。

图7:上半年甘肃、贵州及广西为新增熟料产能前三甲(万吨)

数据来源:中国水泥网

因上半年市场需求疲软、行情持续跌落,大批已具备投产条件的生产线推迟点火时间,预计下半年全国新增熟料产能也仅在2000万吨左右,西南、中南为新增产能最大的地区,西北在上半年释放之后压力已减小,华北地区将有少量投产。整体看来,预计2015年全国新增熟料产能在3700万吨左右,较2014年的7254万吨缩减近一半,新增产能增速回落至2.14%。至2015年6月底全国共有新型干法熟料生产线1780条(不计关停),累计新型干法设计水泥熟料产能已达17.68亿吨。剔除已关停的生产线,预计目前实际运行的新型干法熟料线不足1600条,实际熟料产能约17.5亿吨左右(实际运行产能通常会比设计产能高出10%-15%)。

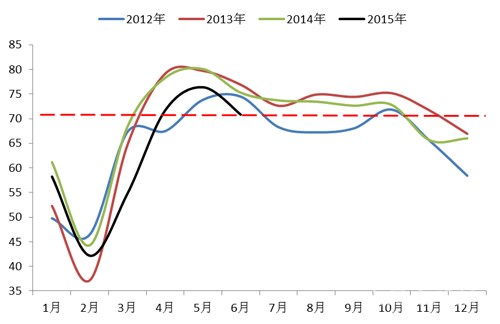

由于当前新型干法熟料产量已占熟料总产量的90%以上,新型干法熟料产能的利用率能较好地表征水泥行业的产能利用状况。由于今年一季度泛华北及东北地区开展了大范围的错峰生产,明显拉低了行业的熟料产能利用率。在二季度逐步恢复生产后,即全年产能发挥的高峰时段,新型干法熟料产能产能利用率低于2014年同期4-6个百分点,6月份降至70.83%,低于2012年同期的73.85%。依据传统规律,下半年产能过剩的效应会进一步放大,产能利用率将会进一步降低。

图8:二季度新型干法熟料产能利用率明显低于2014、2015年同期(%)

数据来源:中国水泥研究院

三、形势展望:后市景气继续堪忧,行业砥砺前行

下半年,国家宏观经济政策可能将继续维持稳增长的方针,以增强稳增长预期。基础设施投资是稳定投资的主要力量,随着地方政府债务置换快速推进以及城投债发行条件放松,地方政府财力显著加强,推动基建投资下半年出现回升,基建投资维持20%以上增速的概率较大。而整个房地产市场仍处于去库存中,销售的回暖尚未有力拉升房地产投资

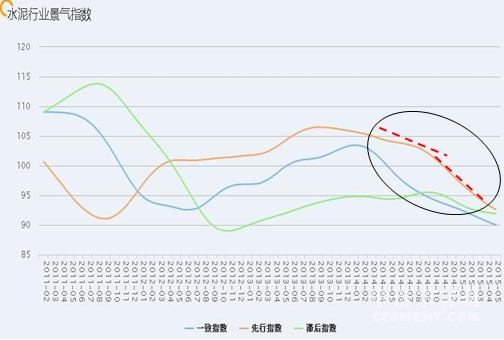

对于2015年乃至明年的水泥需求来讲,地产去库存仍使房地产端水泥需求继续弱势,而基建项目资金约束仍在,这使得基建对水泥需求的拉动作用变得分散而迟缓,大大削弱了其对房地产水泥需求跌落的缓冲作用。由于投资项目落实到实际水泥市场需求的体现需要一段时间,未来短期内的水泥需求主要是由前期项目的积累。从中国水泥研究院的行业景气指数来看,先行指数在2014年8、9月份加速跌落,该指数领先一致指数约9个月左右,这意味着下半年整体行业景气状况难有良好改善。预计年内整体水泥需求将同比下滑5%-7%,即2015年全年水泥产量或在23-23.5亿吨范围内。

图9:行业先行指数自2014年8、9月以来加速跌落

数据来源:中国水泥网

在供给端,受新增产能大幅压缩、淘汰落后产能继续的双向改善,行业总体供给压力将继续缓解。预计2015年底水泥总产能将在32.5亿吨左右。严峻的需求形势,迫使众多弱势企业停产停窑频繁,水泥产能利用率将大幅下滑至70%-72%,熟料产能利用率更是在70%以下。

诚然,水泥价格经过上半年恐慌式价格战后,已跌至近7年来同期新低,但仍未真正触底(仅部分地区处于底部)。下半年价格行情难有乐观表现,主要原因在于:一是,需求低迷是最大不利因素;二是;企业普遍认识到未来一段时间是真正考验企业生存能力的时刻,低价求生是其根本出路;三是,大企业(集团)有意低价抢占市场,逼迫劣势企业退出市场,为其并购创造条件。未来再次大幅跌落的空间已不大,预计在三季度继续小幅下行是主线,四季度将作底部调整,整体回升动力不强。除非下半年煤炭价格出现强势上涨、下游基建项目集中开工有力提振水泥需求或企业达成一致形成共同推涨价格等因素出现,水泥价格才会有明显回涨表现。在行业效益方面,煤炭成本的大幅下降压缩了水泥生产成本,但也为水泥价格的下跌打开了空间,单位水泥盈利空间明显收窄,预计行业毛利率将低至左右12%-14%,行业盈利规模不及2012年的657亿元。

在区域市场方面,东北地区“经济塌陷”,整体投资乏力,区域水泥市场需求匮乏,下半年行情仍难有根本改善;华北地区重点关注的“京津冀一体化”逐步转向落实阶段,区域交通网蓝图已出,短期其对市场需求拉动效应不明显,未来整体来看供需改善可期;华东及中南将是年内市场行情下跌最大的两个地区,海螺水泥的以价换量一石激起千层浪,将此前区域良好的竞合格局破坏殆尽,中小企业的运营受巨大冲击,这种冲击力短期内仍将持续,但区域市场巨大的价格弹性,也让下半年的行情走向充满了变数;西南地区是效益变动最快的地区,在需求增速减缓情形之下,前期新增产能释放的市场压力已突显,哀鸿遍野等待新一轮整合,短期内行情反弹力度不强;丝绸之路经济带生产的新一轮水泥需求对西北市场刺激并未明显显现,一是受地区水泥产能过剩严重的削弱,二是实际开工的重大项目进展不及预期,影响了水泥需求。

年内水泥市场的急转直下,让众多企业措手不及。激烈的市场竞争是在平台期内的水泥行业所必须经历的,也只有在竞争过程中开展兼并重组提高集中度,构建新的行业格局是破解产能过剩矛盾的关键。若要在此轮结构调整和优化中重生,企业只有主动求变,积极实践互联网+、协同处置固体废弃物、现代制造服务业等,甚至布局“一带一路”,只有不断去创新、创造价值才能真正赢得未来。优胜劣汰、适者生存。只有经过“血拼”洗礼的水泥企业,才是最强壮的,能适应各种市场环境。

编辑:武文博

监督:0571-85871667

投稿:news@ccement.com